Top News

‘Colby still hasn’t signed the agreement’: Machado Garry supplies upgrade on proposed Covington boutFact Social Exec Is Epically Destroyed Over Tanking StockPS5 vs PS4 Sales Comparison in JapanDigital ruble will take 5-7 years to accomplish mass adoption: Bank of RussiaAljamain Sterling thinks he can “avoid the line” to get featherweight title shot with a win over Calvin Kattar at UFC 300

Sport

Technology

Entertainment

Latest

‘Colby still hasn’t signed the agreement’: Machado Garry supplies upgrade on proposed Covington bout

Ian Machado Garry is doing whatever in his power to protect a welterweight face-off with Colby Covington.

The Irishman, ...

Fact Social Exec Is Epically Destroyed Over Tanking Stock

Trump Media & & Technology Group CEO Devin Nunes got informed off Friday for his business's awful stock efficiency in a ...

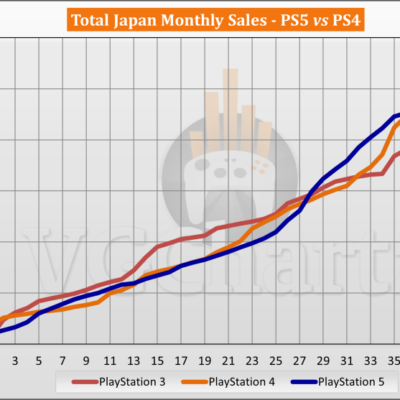

PS5 vs PS4 Sales Comparison in Japan

http://www.vgchartz.com/articles_media/images/ps5-vs-ps4-sales-comparison-in-japan-march-2024-050710_expanded.jpg" alt="...

Digital ruble will take 5-7 years to accomplish mass adoption: Bank of Russia

Russia has actually made fantastic leaps with its reserve bank digital currency (CBDC) over the previous year, however a...